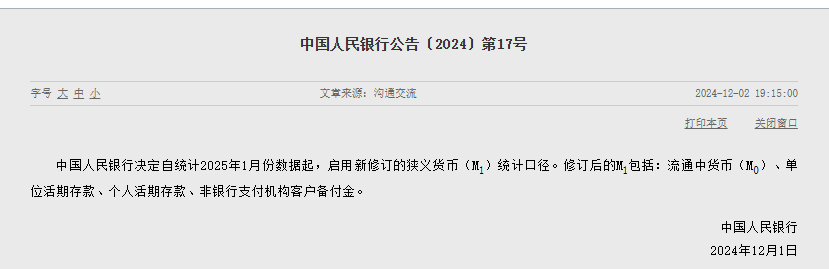

12月2日,人民银行披露,自统计2025年1月份数据起,启用新修订的狭义货币M1统计口径。修订后的M1包括:流通中货币M0、单位活期存款、个人活期存款、非银行支付机构客户备付金。

图片来源:央行网站

人民银行有关负责人表示,修订后口径统计M1,预计将于2025年2月上旬向社会公布。在首次公布的同时,还将公布2024年1月份以来修订后的M1余额和增长速度数据。

明年1月起将个人活期存款纳入M1统计口径

人民银行有关负责人介绍此次修订背景时表示:“货币供应量是某一时点承担流通和支付手段的金融工具的总和,是金融统计和分析的重要指标。”一直以来,人民银行非常重视根据经济金融发展和金融工具的流动性变化对货币供应量口径进行调整。例如,M2已从包括流通中货币、单位存款和个人存款的口径逐步拓展,先后纳入非存款类金融机构存款、货币市场基金份额等。

近年来,我国金融市场和金融创新迅速发展,金融工具的流动性发生了重大变化,符合货币供应量特别是M1统计定义的金融产品范畴发生了演变,需要考虑对货币供应量的统计口径进行动态完善。

人民银行有关负责人进一步介绍,此次M1统计口径修订,是在现行M1的基础上,进一步纳入个人活期存款、非银行支付机构客户备付金。个人活期存款和非银行支付机构客户备付金目前包含在M2中,尚未包含在M1中。

一是关于个人活期存款,在创设M1时,我国还没有个人银行卡,更无移动支付体系,个人活期存款无法用于即时转账支付,因此未包含在M1中。而随着支付手段的快速发展,目前个人活期存款已具备转账支付功能,无需取现可随时用于支付,与单位活期存款流动性相同,应将其计入M1。

二是关于非银行支付机构客户备付金,可以直接用于支付或交易,具有较强的流动性,也应纳入M1。从国际上看,主要经济体M1统计口径大都包含个人活期性质的存款及其他高流动性的支付工具。

个人活期存款、非银行支付机构客户备付金目前包含在M2中

按照之前规定,为了测算、掌握流通中货币供应量的情况,更有效地调控货币供应量,国际货币基金组织根据货币涵盖范围的大小和流动性的差别,把货币供应量划分了三个层次。

一是M0,又叫“现钞”,是指流通于银行体系以外的现钞,也就是居民和企业手中的现钞。M0流动性最强,具有最强的购买力。二是M1,又叫“狭义货币”,由流通于银行体系以外的现钞和银行的活期存款构成。其中活期存款由于随时可以变现(提取),所以流动性和购买力不亚于现钞,M1代表了一国经济中的现实购买力,对社会经济生活有着最广泛和最直接的影响。三是M2,又叫“广义货币”,由流通于银行体系之外的现钞加上活期存款(M1),再加上定期存款、储蓄存款等构成。

目前中国人民银行公布的货币划分口径是:M0为流通中的现金;M1为“M0+企业活期存款”;M2为“M1+准货币(定期存款+居民储蓄存款+其他存款)”。据悉,个人活期存款和非银行支付机构客户备付金目前包含在M2中,尚未包含在M1中。

从历史变动来看,1994年,中国人民银行首次将中国的货币供应量分为M0、M1、M2三个层次。此后,货币供应量的口径经过多次修订。2001年6月,将证券公司客户保证金计入M2;2002年初,将在中国的外资、合资金融机构的人民币存款业务,分别计入不同层次的货币供应量;2011年将住房公积金存款和非存款类金融机构在存款类金融机构存款计入M2;2018年初,用非存款机构部门持有的货币市场基金取代货币市场基金存款(含存单);2022年末,将流通中数字人民币计入M0。

每日经济新闻

陕ICP备2021012357号

陕ICP备2021012357号

还没有评论,来说两句吧...